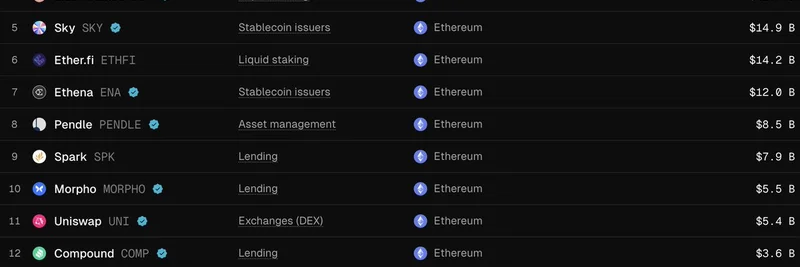

日々進化するブロックチェーンの世界では、イーサリアムが分散型金融(DeFi)の中心的存在であり続けています。Token Terminal @tokenterminal の最近のツイートはこれを端的に表しており、「チェーンの価値はホストするビジネス次第――ビジネスを研究せよ」という示唆を投げかけています。これに添えられたチャートは、Total Value Locked (TVL) によってランク付けされたイーサリアム上の主要プロジェクトを明らかにしており、これはこれらのプロトコルに預けられた資産の量を示す重要な指標です。

TVLの理解とミームトークンにとっての重要性

TVL(Total Value Locked)は、DeFiプロトコルのスマートコントラクトにロックされた暗号資産の総額を指します。これはプロジェクトの人気、信頼性、ユーティリティを示す強力な指標です。ミームトークンの愛好者にとって、基盤となるDeFiプロジェクトのTVLが高いことは、流動性の確保、取引オプションの拡大、イールドファーミングやポジションのレバレッジといった機会が増えることを意味し、これらはミームコインのバイラル性を増幅させ得ます。

ここでのイーサリアムの優位性は明白です:上位17のすべてのプロジェクトが同ネットワーク上に構築されており、PEPEやDOGEに触発されたバリアントのようなミームトークンをローンチ・取引する際にイーサリアムが選ばれる理由を裏付けています。

上位プロジェクトの内訳

チャートから際立つプロジェクトを、業種ごとに分類して見ていきましょう。それぞれがミームトークン領域とどう交差しているかを確認します。

ステーブルコイン発行者:取引ペアの基盤

- Tether (USDT):TVLでトップの$82.3B。Uniswapのような取引所でミームトークンの取引ペアに不可欠なUSD連動資産を提供します。

- Circle (USDC):$44.4B。規制されたステーブルコインとして、ミームのボラティリティに対するヘッジ手段として信頼性を与えます。

- Sky(旧MakerDAOのDAIエコシステム):$14.9B。担保型ステーブルコインを可能にし、ミームトレーダーが分散型で借入を行う際に利用されます。

- Ethena (ENA):$12.0B。合成ステーブルコインプロジェクトで、利回りを生むUSDeが普及しており、巧妙なミーム投資家が追加収益を狙うために活用しています。

ステーブルコインはミームトークンにとって極めて重要です。特に盛り上がりの際にスリッページの少ない取引を可能にする流動性プールを提供します。

レンディングプロトコル:ミームの利益をレバレッジする

レンディングプラットフォームはリストを席巻しており、ユーザーは保有資産を担保に借入したり、利息目的で貸し出したりできます。これは注目トークンに長期で賭けるといったミーム戦略に最適です。

- Aave (AAVE):$56.7B TVL。ミーム保有者が資産を担保にローンを組むことができるDeFiレンディングの王者。

- Spark (SPK):$7.9B。効率的な貸出市場に注力。

- Morpho (MORPHO):$5.5B。ピアツーピアのマッチングに最適化されたレンディングプロトコルとして人気。

- Uniswap (UNI):主にDEXとして$5.4Bだが、流動性提供を通じてレンディング類似の機能を統合。

- Compound (COMP):$3.6B。アルゴリズム型マネーマーケットの先駆者。

- Maple Finance (SYRUP):$3.4B。主に機関向けのアンデコラテラライズド(不十分担保)貸付を専門とし、間接的にミームエコシステムを支援。

- Fluid (FLUID):$2.8B。別のレンディングイノベーター。

ミームトークンのトレーダーはしばしばこれらを利用して、ボラティリティの高い保有資産を担保にステーブルコインを借り、ポンプ時に利益を拡大(または損失も拡大)します。

リキッドステーキング:ミーム投資のためにETHを活用

リキッドステーキングは、ユーザーがETHをステークしつつstETHのような派生トークンで流動性を保ち、それをミームトークンの流動性プールで利用できるようにします。

- Lido Finance (LDO):$42.4B TVL、最大のリキッドステーキング提供者。

- Ether.fi (ETHFI):$14.2B。より高い利回りを狙ったrestakingオプションを提供。

- Rocket Pool (RPL):$3.2B。分散型ステーキングの代替手段。

これらのプロトコルはステーキング報酬を犠牲にすることなく資本を解放し、ミーム投資に回すことを可能にするため、ミームローンチをより魅力的にします。

その他の重要セクター

- Pendle (PENDLE):$8.5Bの資産管理。トークン化されたイールドを取引でき、ミームのイールドファーマーにとって高度なツールを提供します。

- Curve (CRV):$2.6B。ステーブルコインのスワップに最適化されたDEXで、しばしばミームトークンの裁定取引に利用されます。

- Securitize:$2.2Bのインフラ。実世界資産のトークン化を進め、伝統的金融とミーム文化を橋渡しする可能性を持ちます。

ミームトークン投資家にとっての意味

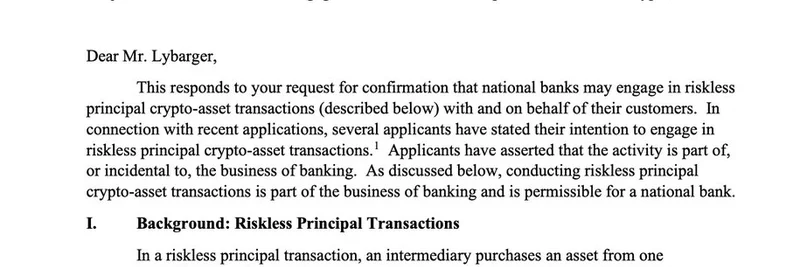

イーサリアムのこれらのプロジェクトだけで合計$300Bを超える驚異的なTVLは、ミームトークンにとって肥沃な土壌を生み出します。取引、レンディング、ステーキングのための強固なインフラにより、ミームプロジェクトは低コスト(L2sを通じて)と高い流動性の恩恵を受けて成長できます。Token Terminalが強調するように、これらのビジネスを研究することでイーサリアムの揺るぎない地位が見えてきます。Solanaのような競合がミームで注目を集めている一方でも、イーサリアムは依然として中心的な選択肢です。

ミームに取り組むブロックチェーン実務者へのメッセージは明快です:実績あるエコシステムを持つチェーンに賭けよう。ミームトークンを構築するにせよ、単に取引するにせよ、イーサリアムのDeFi大手は成功のためのツールを提供します。

Meme Insiderでは、DeFiがミームトークンのワイルドな世界とどう交差するかについて、今後も洞察をお届けします。あなたはイーサリアムの優位性をどう見ますか?コメントで教えてください!