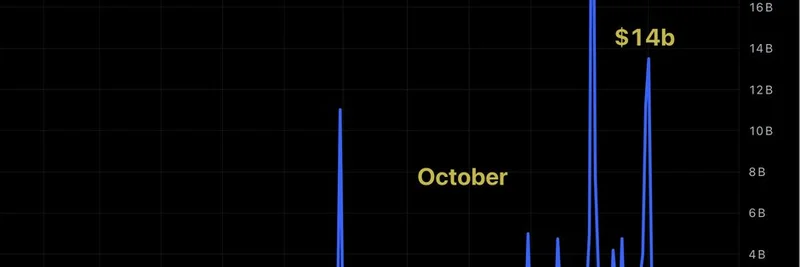

暗号資産市場がFedの一言で踊らされるのを見たことがありますか?ある瞬間は全てが上昇し、次の瞬間には血の海――すべては連邦準備制度の資金フローに関するささやき話のせいです。さて、ちょっと身構えてください。マクロの達人@martypartymusicがXに投稿したチャートが暗号界隈を騒がせています。2025年10月ごろにFRBのOvernight Repo Facilityの使用が$30Bと$14Bまで急増しているんです。しかもこれは単なる一時的なノイズではなく、深刻なストレスを抱えた銀行への緊急的な資金注入を示しています。

もしDogecoinやPEPEのようなミームトークンにどっぷり浸かっているなら、これはあなたのポートフォリオが待ち望んでいた流動性のお知らせかもしれません。では、コーヒーでも飲みながら噛み砕いて話しましょう。経済学の博士号は不要です。

レポ操作って何?(ミームトレーダーが気にする理由)

こう想像してください:銀行は期末に慌てふためいたトレーダーのようなもので、帳尻を合わせるために現金が必要になります。短期の貸し借りをカバーしたり規制上の要件を満たすために素早く現金が必要でも、市場はタイトです。そこでFedのStanding Repo Facility(SRF)が登場します—担保付きの一晩貸し出しにおける中央銀行の「最後の貸し手」と考えてください。銀行は米国債のような安全資産を差し入れ、翌日にはドルを受け取ることで、短期金利(SOFRなど)が混乱して急騰するのを防ぎます。

簡単に言えば?Fedがゴーリーのように守っていて、流動性ショックがウォール街を震わせ、それがそのまま暗号資産にも波及するのを防いでいるわけです。恒久的にマネーを供給するQE(量的緩和)とは違い、レポは一時的なバンデージのようなものです。しかし、この規模で急増すると――2020年以降はほとんど使われていなかったのに、10月31日に$30B、続いて$14Bというのは――「何かがおかしい」と叫んでいるようなものです。

MartyPartyのチャートによれば、準備預金は10月までフラットでしたが、Fedの量的引き締め(QT)のもとで約4年ぶりの低水準である約$2.8兆にまで下がっていました。QTとは基本的にQEの逆で、Fedが保有債を再投資せずに満期まで持たせてバランスシートを縮小することです。インフレ抑制には有効ですが、システムから流動性を吸い取るため、吸血鬼が血液バンクで働いているかのように感じられます。

タイムライン:休眠からストレスモードへ

FRED(https://fred.stlouisfed.org/)やNY Fedの報告データを基にした流れは以下の通りです:

- Pre-October(10月以前): 活動はほぼゼロ。パンデミック時の資金供給で銀行は十分な準備を保持していました。

- Mid-October Ramp-Up(10月中旬の増加): QT圧力が強まりつつあり、かすかな上昇が見られる。準備高が減少し、月末のストレス(企業の税支払い等)が影響を及ぼし始める。

- October 31 Peak(10月31日のピーク): 驚くべき$30B(報告によっては$29.4B)が注入—SRF開始以来の最大規模。理由は四半期末のウィンドウドレッシングで、銀行が規制当局向けに見栄えを良くするために現金を確保するためです。

- Late November Follow-Up(11月下旬の続報): さらに$14Bの注入があり、月末には合計$24Bに。まだ大混乱というほどではないが、Fedは「注視しているよ」と示しているわけです。

MartyPartyは的確でした:「Fed Overnight Repoが10月ごろから印刷を始めた—2つの重要な印刷$30bと$14b—これはストレス下にある銀行へ送られている」。Grokもスレッドに参加し、これらのスパイクは短期資金の問題を示しているが恒久的なマネー印刷ではないと確認しました。2008年レベルのパニックではないものの、黄色信号が揺れている状況です。

コードを解く:隠れたストレスか、それとも健全なバックストップか?

これらの注入はQEのような「ただでもらえる金」ではなく、担保に対するローンであり翌日には返済されます。しかし、これほどのボリュームがあるということは、より深刻な問題を示唆します:

- 銀行のひっ迫:準備高が予想より速く減っている。QTが続けば、さらに多くの銀行がSRFを利用し、金利上昇やクレジットの引き締めを招く可能性があります。

- 金利安定化のための措置:FedはSOFRのスパイクを抑えて、2019年のリポ危機の再来を避けようとしています(当時は一時的に金利が10%台に到達)。

- 政策転換の示唆?市場のささやきでは、これは2026年にQTを一時停止または逆行させる前触れであり、再びシステムに流動性を注入する可能性があるとも言われています。

ブロックチェーン関係者やミーム追っかけにとっては、これはマクロの茶葉読みです。流動性=リスクオンモード。現金が自由に回ると、投資家はミームコインのようなハイベータ資産に群がり、ムーンショットを狙ってブルを追います。

ミームコインに注目:ブルランのチートシート

ここからがMeme Insider的に面白いところです。Fedの流動性は投機的資産のロケット燃料になりがちです。2020〜2021年を思い出してください。QEの数兆ドルがDogecoinブームやSHIBの超新星を生み出しました。今に話を戻すと、レポのサインがストレスを示している以上、Fedが近く緩和に動く可能性があり、それが暗号の次の上昇を後押しするかもしれません。

流動性が緩んだら注目すべき主要ミームトークン:

- Dogecoin (DOGE): 元祖ミーム王。Elonのツイート一発でポンプが加速する可能性あり。チップや決済での低手数料も強み。

- PEPE: 最近のカエル系ミームで盛り上がるボラティリティの高い銘柄。UniswapのようなDEXでの出来高急増に注意。

- Shiba Inu (SHIB): Shibariumというレイヤー2のエコシステムビルダー。小売のFOMOが来ればバーンメカニズムで供給を絞る可能性あり。

- Bonk (BONK): Solana上のスピーディなアンダードッグで、DeFi流動性プールで活躍。次のハイプサイクルに向けて理想的。

プロのコツ:オンチェーン指標をDune Analyticsなどで追って、大口の蓄積を監視しましょう。Fedの緩和期に大口がこれらを買い集めているなら、行けるかもしれません。

まとめ:次のFedの一手に注目を

MartyPartyの投稿は単なるチャート以上のものです――伝統的金融の震えが暗号に最も大きく(そして最速で)響くことを再認識させる目覚ましです。準備高が減り、レポが活発化する中で、ミームトークンは馬鹿げたほどの上昇を見せる可能性があります。ただしこれは教育目的の情報であり投資助言ではありません。DYOR(自分で調べる)して賢く取引してください。

あなたはどう思いますか?これらのスパイクは次のミーム・スーパーチャイクルを引き起こすと思いますか、それとも単なるノイズですか?コメントで意見を教えてください。また日々のトークン動向やブロックチェーンの最新情報はMeme Insiderをフォローしてチェックしてください。流動性を保って、友よ。🚀