どうも皆さん! DeFiに注目しているなら、Pendle Finance($PENDLE)について聞いたことがあるかもしれません。最近、0xMrDiaz氏によるXの投稿 が、Pendleの2025年のロードマップを詳しく解説しており、エキサイティングなアップデートが満載です。 DeFiやイールドトレーディングの初心者でも理解しやすいように、詳しく見ていきましょう。

Pendle FinanceがDeFiで際立つ理由

Pendle Financeは、ユーザーがイールドをコントロールできるようにするDeFiプロトコルです。 AaveやCompoundのようなほとんどのDeFiプラットフォームでは、市場の変動によってイールドが不安定になるのに対し、Pendleでは固定リターンを確定できます。これは、イールドを生み出す資産を2つの部分に分割することで実現します。Principal Tokens(PT)とYield Tokens(YT)です。 PTを基本投資と考え、YTを別途取引できる将来の利益と考えてください。この設定により、予測可能なリターンを確保するか、イールドの変化を投機することができます。かなり便利ですよね?

2024年、PendleはDeFiの主要なプレーヤーとなり、20倍に成長し、イールドセクターのtotal value locked(TVL、ロックされた総価値)の50%以上を獲得しました。これは、最も近い競合の5倍以上です!もはや単なるイールドプロトコルではなく、liquid staking tokens(LST)、restaking、イールドを生み出すstablecoins(ステーブルコイン)などの主要なトレンドを強化する、DeFiインフラの中核部分になりつつあります。

Pendle V2:イールドトレーディングのゲームチェンジャー

PendleのV2へのアップグレードは、2025年の戦略の大きな部分を占めています。これは、Standardized Yield(SY)トークンを導入し、さまざまなイールドを生み出す資産を統一された形式でラップすることを容易にします。これは、他のDeFiプラットフォームとのスムーズな統合を意味します。 V2では、automated market maker(AMM)システムも刷新されています。これは、Pendleでの取引を支えるテクノロジーです。新しいAMMは、特にPT-YT取引向けに設計されており、次のような機能があります。

- 時間の経過とともに流動性を調整するための動的パラメータ(rateScalarとrateAnchor)。これにより、より良い価格設定と低いslippage(スリッページ)(取引時の損失の軽減)につながります。

- オンチェーン価格フィード用のネイティブTWAPオラクル。V1の外部オラクルと比較して、操作のリスクを軽減します。

- liquidity providers(LPs、流動性プロバイダー)のimpermanent loss(インパーマネントロス)を最小限に抑えるための集中流動性。LPsが価格変動によって価値を失う可能性があるDeFiで一般的な問題です。

LPsにとって、V2はプール内で高度に相関する資産をペアリングするため、リターンがより予測可能になるため有利です。流動性を提供する場合、市場の変動によって損害を受ける可能性が低くなります。

マルチチェーン化:Solana、Hyperliquid、およびTON

PendleはEthereumのエコシステムでスターでしたが、現在ではEVM(Ethereum Virtual Machine)のバブルから抜け出しています。 2025年、PendleはCitadelの展開を通じて、Solana、Hyperliquid、およびTONに拡大する予定です。なぜこれが重要なのでしょうか?

- Solanaは、2025年1月のピーク時に140億ドル以上のTVLを持つDeFiのホットスポットです。巨大なリテールユーザーベースと成長しているLST市場があり、Pendleの固定イールド商品に最適です。

- Hyperliquidは垂直統合されたperpetual futures(永久先物)インフラを提供し、TONはTelegramの巨大なユーザーベースを活用します。どちらも高度なイールドツールが不足している高成長のエコシステムであり、Pendleがそのギャップを埋める可能性があります。

このマルチチェーンへの移行により、数億ドルの新しいTVLがもたらされ、さまざまなブロックチェーンでDeFiの主要な固定金利レイヤーとしてのPendleの役割が確固たるものになる可能性があります。

Citadel:機関投資家とイスラム金融をオンボード

Pendleは暗号資産ネイティブのユーザーにとどまらず、traditional finance(TradFi、伝統金融)やイスラム金融のようなニッチな市場も視野に入れています。 Citadelイニシアチブを通じて、Pendleはこれらの巨大なセクターへの架け橋を築いています。

TradFi向けのCitadel

PendleのKYC準拠のCitadelは、オンチェーンイールド商品への構造化されたアクセスを提供することにより、機関投資家をターゲットにしています。 Ethenaのようなプロトコルと提携して、規制された投資マネージャーが管理するspecial purpose vehicles(SPV、特別目的事業体)を作成しています。この設定は、カストディやコンプライアンスなど、機関投資家にとって大きなハードルに対処し、DeFiへの参入を容易にします。

世界の固定金利市場は100兆ドル以上の価値があります。オンチェーン採用へのごくわずかな移行でも、Pendleに数十億ドルの流入をもたらす可能性があります。 2024年のEY-Parthenonの調査によると、機関投資家の94%がデジタル資産に長期的な価値を見出しており、半数以上が配分を増やしています。 PendleのCitadelは、彼らが必要とするゲートウェイになる可能性があります。

イスラム金融向けのCitadel

Pendleはまた、シャリア準拠のCitadelを立ち上げ、80か国以上に広がり、10%のCAGRで成長している4.5兆ドルのイスラム金融市場に参入します。イスラム金融には厳格なルールがあり、利子(riba)がなく、倫理的な投資に重点が置かれています。 PendleのPT/YT構造は、Sukuk(イスラム債)と同様に、これらの原則に沿ったイールド商品を生成するように適合させることができます。

これがうまくいけば、PendleはDeFiをまったく新しい視聴者に開放することができます。特に、東南アジア、中東、アフリカなどのイスラム金融が巨大な地域です。

Boros:永続的なイールドの固定金利

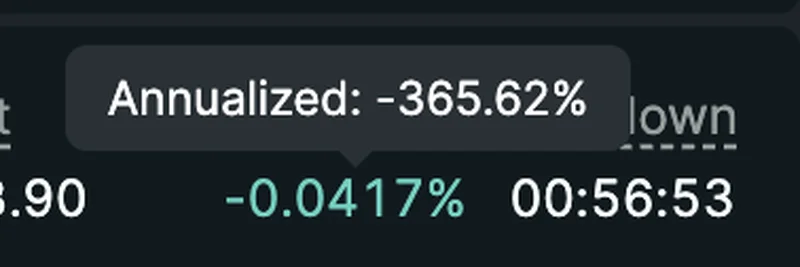

Pendleの2025年のロードマップで最もエキサイティングな部分の1つは、perpetual funding yields(永久的な資金調達利回り)に焦点を当てた新しいバーティカルであるBorosです。永久先物市場は巨大で、open interest(未決済建玉)は1500億ドル、1日の取引高は2000億ドルです。しかし、これらの市場でのfunding rates(資金調達率)は非常に不安定になる可能性があり、トレーダーやプロトコルに頭痛の種をもたらします。

Borosを使用すると、ユーザーは固定資金調達率をロックインでき、大規模な戦略を管理するEthenaのような主要なプレーヤーに安定性を提供できます。これにより、Pendleに数十億ドルの市場が開かれ、TradFi金利デスク(CMEやJ.P. Morganなど)のDeFi版としての地位が確立されます。 DeFiまたはCeFiにはまだスケーラブルな資金調達ヘッジソリューションがないため、Pendleはここで先行者利益を得ています。

TokenomicsとvePENDLE:インセンティブの調整

Pendleの$PENDLEトークンは、そのエコシステムの中核にあります。 2025年3月31日現在、スナップショットは次のとおりです。

- 価格:2.57ドル

- Market Cap(時価総額):4億1060万ドル

- Fully Diluted Valuation(FDV、完全希薄化後評価額):7億2520万ドル

- Circulating Supply(循環供給量):1億6131万(最大供給量の57.3%)

Pendleのエミッションは週あたり1.1%減少し、2025年3月時点で週あたり156,783トークンに減少しています。 2026年4月までに、インセンティブを持続可能に保つために年間2%のインフレ率に移行します。

vePENDLEシステム(vote-escrowed PENDLE)は、長期的なコミットメントを奨励します。 $PENDLEを最長2年間ロックするとvePENDLEが得られ、次のものが得られます。

- ガバナンスにおける議決権。

- プロトコル料金のシェア(イールド取引からの3%やスワップからの10〜30ベーシスポイントなど)。

- 排他的なインセンティブとairdrop(エアドロップ)— vePENDLE保有者は2024年に〜40%のAPYを獲得し、12月には610万ドルのエアドロップを受けました。

この設定により、循環供給が減少し、価格の安定性がサポートされ、長期保有者のインセンティブが調整されます。

パートナーシップと支援

Pendleの成長は、孤立して起こっているわけではありません。 Binance Labs、The Spartan Group、Crypto.com Capitalのような大手企業から支援を受けています。また、Ethena(USDe/sUSDeイールド用)、Ether.fi(BTCネイティブイールド用)、Berachain(LST用)などのプロトコルとも提携しています。これらのコラボレーションにより、Pendleのリーチが拡大し、より多くの資産とネットワークに固定イールド取引がもたらされます。

注意すべきリスク

Pendleには課題がないわけではありません。その複雑さは、新しいユーザーを怖がらせる可能性があります。イールド取引は必ずしも初心者向けではありません。より幅広い層を引き付けるために、エクスペリエンスを簡素化する必要があります。また、そのTVLはEthenaプールに大きく集中しています(2025年時点で60%以上)。これは、市場のトレンドが変化した場合のリスクになる可能性があります。スマートコントラクトのリスク、オラクルの信頼性、一部のプールでの低い流動性も、注意すべきハードルです。

Pendleの2025年のロードマップが重要な理由

Pendleは、単なるDeFiアプリ以上のものとしての地位を確立しようとしています。オンチェーン経済全体の固定金利レイヤーを目指しています。リテールユーザー向けの固定イールドの実現、機関投資家向けのヘッジツールの提供、シャリア準拠の商品の作成など、Pendleの2025年のロードマップは明確なビジョンを示しています。ユーザーエクスペリエンスを簡素化しながら実行できれば、PendleはDeFiの将来の礎になる可能性があります。

最新情報を入手したいですか? @pendle_fi や @tn_pendle のようなXのアカウントをフォローして、最新のアップデートを入手してください。 Pendleの計画についてどう思いますか?コメントでおしゃべりしましょう!