In the fast-evolving world of decentralized finance (DeFi), debt has always been a key driver of economic growth. Now, a new project called 3Jane is poised to change the game by introducing the first permissionless credit primitive. Shared in a detailed thread on X by @definikola, this under-the-radar initiative aims to scale credit creation in DeFi. With over $600 million in verified value already backing its credit lines, 3Jane is set to open its first lines to a limited number of borrowers in September 2025.

DeFiで信用枠が重要な理由

歴史的に、DeFiは借り手が借入額よりも多くの資産をロックするオーバーコラテラライズドローン(過剰担保型ローン)に依存してきました。しかし、真の意味での信用拡大――担保だけでなく信用力に基づく貸し出し――はこれまで実現が難しかった。DeFiでのクレジットスコアリングの初期の試みは、データ不足、規制上のハードル、そして住宅ローンやクレジットカードのような消費者ローンに焦点を当てていたことにより制約を受けていました。

3Janeは焦点をレバレッジ志向のユースケース、例えば事業ローンやレバレッジバイアウト(LBO)に移します。米国拠点の借り手をターゲットに、Blockchain Bureauによるonchainデータ、Credプロトコルによるスコアリング、そしてPlaidとVantageScoreをzkTLS(zero-knowledge transport layer security)経由で統合してoffchainの洞察を取り込みます。このzkTLS技術により、機密情報を明かすことなく安全にデータ共有できるため、堅牢な信用評価が可能になります。

3Janeプロトコルの分解

3Janeの中核は、ファーマー、トレーダー、事業体、DAO(分散型自律組織)といったクリプトネイティブな主体向けに無担保ローンを提供する信用ベースのマネーマーケットです。ローンは資産、収入、信用力に基づいてアンダーライティングされ、DeFi保有資産、CEXs(中央集権型取引所)や銀行にあるoffchain資産、将来のキャッシュフローなどを含みます。

プロトコルは主に三つのコンポーネントで構成されています:

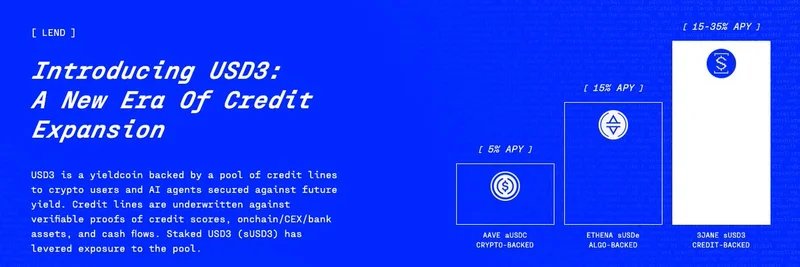

コア・マネーマーケット: これは MorphoのようなUSDC(USD Coin)プールで、貸し手はUSDCを預けてUSD3というイールドを生むトークンを受け取ります。USD3は複数の信用枠プールへのエクスポージャーを提供します。借り手は自分のETHアドレス、Plaidを通じた銀行口座、そしてzkTLS経由の信用データを接続することで、0% LTV(loan-to-value)、オープンエンド、変動金利のローンにアクセスできます。

供給者はUSD3をsUSD3にステーキングしてより高い利回りを得ることができ、デフォルト時のファーストロスを吸収します。利回りはAaveのUSDCプールと3Janeの信用枠から得られ、想定APYは5%〜35%のレンジで試算されており、実際の利回りはさらに高くなる可能性があります。

クレジット・アンダーライター: 3Jane Credit Risk Algorithm(3CA)によって駆動されるこのoffchainツールは、信用枠のサイズ、デフォルトに対するリスクプレミアム、返済率などのパラメータを設定します。Fraud Risk、Credit Risk、Asset Risk、Portfolio Riskの四つのエンジンで構成され、これらはアップグレード可能でシステムの進化に対応します。

Credit Risk Engineから出力されるJane Scoreは、CredやBlockchain Bureauからのonchainスコアと、TransUnionやEquifaxからのoffchainデータを組み合わせたものです。

- クレジット・スラッシャー: 戒めのためのこのモジュールはJane Scoreをスラッシュ(将来の借入に影響)し、遅延利息をプール型のアップサイドモデルで分配し、NPLs(不良債権)をonchainのダッチオークションを通じて米国の回収業者に売却します。

独自の返済メカニズム

従来のローンとは異なり、3Janeの返済は時間基準ではなくパフォーマンス連動型です。固定の満期、継続的な利息、強制的な月次支払はありません。代わりに:

- 利益トリガー型:貸し手は借り手の利益の一部を受け取ります。

- 損失トリガー型:借り手はポジション健全性を維持するために追加拠出します。

これはトレーディングやファーミングのようなアクティブ戦略に適しており、ボラティリティが頻繁な資産の移動を促します。一方でボラティリティの低いポートフォリオは、リスクベースのLTVにより借入額が抑えられます。

リスクとゲーム理論への対処

戦略的デフォルト(支払えるにもかかわらず支払わない選択)は大きな課題です。3JaneはEthereumの透明性を活用して執行と証拠収集を容易にし、法的対処をとりやすくします。全体的なリスクとしては、信用評価の精度、デフォルト率、市場の採用度合いが挙げられます。

Ethenaに似たトークン化された利回り源として、USD3はDeFiで担保として広く採用される可能性があります。3Janeのローンチには注目しておきたい――それはDeFiが待ち望んだ信用ブームを引き起こすかもしれません。新しいDeFiのイノベーションについては、Meme Insiderをフォローしてチェックしてください。