大家好,crypto 爱好者们。如果你一直在关注meme代币和更广泛的区块链世界,你大概还记得那场FTX崩盘,仿佛就发生在昨天——尽管已经过去好几年了。最近,Sam Bankman-Fried(SBF)通过一位朋友发出的一条推文再次掀起波澜(他目前正在服刑),链接指向一份名为 "FTX: Where Did The Money Go?" 的 PDF 报告,声称交易所从未真正破产。随后,DefiLlama 的 @0xngmi 发表了犀利评论,指出如果用户以实物返还(in-kind)的方式收回代币,现在的价值大约为 230 亿美元——这让破产偿付看起来就像是小钱。

我们一步步拆解这件事,重点放在它与像 FTT、SRM 等被波及的 meme 代币的关系。我会尽量直白,遇到术语会做解释。

SBF 报告:FTX 真的是破产了吗?

SBF 的报告(可在这里查看:https://drive.google.com/file/d/1e2v-rcUqSFy4VI1MlWTLkJe-IeaFYBnl/view)主张 FTX 在 2022 年 11 月遭遇的是流动性危机,而非彻底的资不抵债。流动性危机指的是交易所有资产但无法迅速将其变现以满足取款需求,有点像加密世界的银行挤兑。SBF 指出,超过七百万客户存入了约 200 亿美元,但在恐慌来临时,FTX 破产申报时仍欠下 80 亿美元。

他将问题归咎于处理破产的律师团队,比如以抛售价出售投资并收取巨额费用。报告声称这些操作导致了 1380 亿美元的“价值损失”,本可返还给用户和投资者。值得注意的是,报告批评遗产管理方把 FTT(FTX 的本土代币)视为毫无价值,尽管它到今天仍在交易,市值超过 3 亿美元。

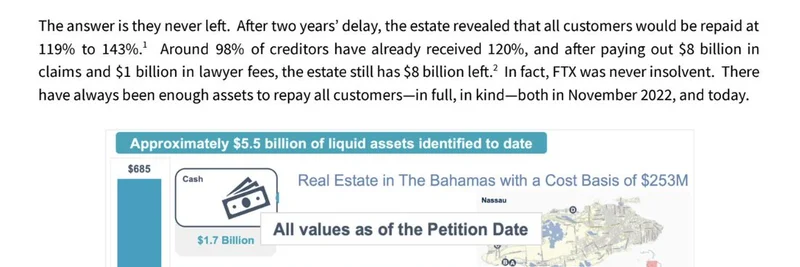

在文件中,SBF 指出早期识别出的约 55 亿美元流动资产,包括现金、巴哈马的房地产,以及对 Anthropic 和 Solana 等公司的持股。他坚持认为 FTX 在当月末本可以解决短缺,但外部法律顾问接管并将其推入破产程序。

破产表格:短缺的快照

为支持他的论点,推文中包含了一张来自破产申报的表格,显示了当时客户负债与资产的对比。表格分成若干类别,“类别 A”涵盖了主要代币如 USDT stablecoins、BTC、ETH 和 SOL,而“类别 B”则包括像 FTT、MAPS、SRM、FIDA、MEDIA 这样较小、常与 meme 相邻的代币。

下面是为清晰起见的表格重制:

| Token | 客户应付款(百万美元) | 已定位资产(百万美元) | 客户应收(百万美元) | 资产总额(百万美元) | (赤字)/盈余(百万美元) |

|---|---|---|---|---|---|

| 类别 A | |||||

| Cash/Stablecoin | 6,991 | 270 | 310 | 580 | (6,411) |

| BTC | 1,591 | 1 | 5 | 6 | (1,585) |

| ETH | 922 | 9 | 42 | 52 | (870) |

| SOL | 118 | 2 | 7 | 9 | (109) |

| XRP | 93 | 12 | 3 | 14 | (79) |

| BNB | 68 | 5 | 2 | 7 | (61) |

| MATIC | 65 | 45 | 1 | 46 | (19) |

| TRX | 62 | 18 | 2 | 20 | (43) |

| All Other | 635 | 334 | 11 | 345 | (290) |

| 类别 A 合计 | 10,544 | 694 | 383 | 1,078 | (9,466) |

| 类别 B | |||||

| FTT | 441 | 130 | 0 | 130 | (312) |

| MAPS | 96 | 1,004 | - | 1,004 | 909 |

| SRM | 56 | 157 | 1 | 158 | 102 |

| FIDA | 4 | 59 | 0 | 59 | 55 |

| MEDIA | 0 | 38 | - | 38 | 38 |

| All Other | 93 | 72 | 1 | 73 | (19) |

| 类别 B 合计 | 690 | 1,461 | 2 | 1,462 | 773 |

| 总计 | 11,233 | 2,155 | 385 | 2,540 | (8,693) |

该表使用的是 2022 年 11 月的价格,显示总体有 87 亿美元的赤字。但注意类别 B:虽然 FTT 有较大赤字,像 MAPS 和 SRM 这样的代币实际上显示为盈余。这些通常是流动性较低、与 Solana 生态相关的代币,有人由于它们的波动性和社区驱动特性而把它们归为 meme 代币。

@0xngmi 的观点:按实物返还的话今天价值约 230 亿美元

接着登场的是运行 DefiLlama(一个流行的去中心化金融数据面板)的 @0xngmi。他引用了 SBF 的推文并反驳说:如果 FTX 以实物返还(in-kind)的方式把代币还给用户(比如你在 FTX 有 1 BTC,你就拿回 1 BTC,而不是按破产时的美元价值赔付),按当前价格计算总价值大约为 230 亿美元。这比原先的负债高出了两倍多!

为什么会这样?自 2022 年以来加密价格大幅上涨。比特币涨了很多,ETH 也上涨,Solana 相关的代币如 SOL 飙升。类别 B 的 meme 代币(比如来自已废弃 Serum 项目的 SRM)表现可能不及上述主流资产,但 FTT 持有者可以争辩说他们错过了任何潜在的价格恢复行情。

这突显了加密破产处理中的一个大争议:按 fiat(现金)赔付还是按实物返还(in-kind)。按 fiat 就把价值钉死在崩盘时的价格,这在资产后来大涨时会让人觉得不公平。@0xngmi 把“全部偿付”的说法斥为笑话,呼应了那些觉得自己被亏待的用户的声音。

这对 meme 代币持有者意味着什么

对深度参与 meme 代币的人来说,这场风波是个警示。FTT 起初是一个交易所用途代币,但崩盘后变得更像 meme,交易者开始押注其复苏。报告抨击遗产方把它当作无价值资产清仓,然而它仍有真实的市场价值。如果你今天在交易所持有类似代币,这件事提醒我们要考虑自我托管——把资产保存在自己的钱包以避免被卷入这种烂摊子。

像区块链调查员 ZachXBT 这样的批评者并不买 SBF 的说法。他认为偿付是基于 2022 年的价格,任何之后的资产升值只是运气,而不能证明当时有偿付能力。推文回复里的社区反弹显示持续的不满:有用户称其为“自我安慰(copium)”,另一些则责怪 FTX 把加密拖进了泥潭。

总结:FTX 喷发后的教训

无论你偏信 SBF 的叙述还是站在 @0xngmi 那边,这个讨论重新点燃了关于加密问责制的问题。meme 代币以其高风险特性放大了这些问题——波动性可以在一夜之间把赤字变成盈余,但破产会把一切冻结在某一时点。如果你在做区块链相关的构建或交易,保持信息灵通、分散风险,并且可以关注 DefiLlama 获取透明数据。

你怎么看——破产程序是否应该允许实物返还(in-kind)?在评论区留下你的看法。如果你是 meme 代币新手,查看我们的知识库,了解如何在不被玩坏的情况下寻找下一个潜在的爆款。