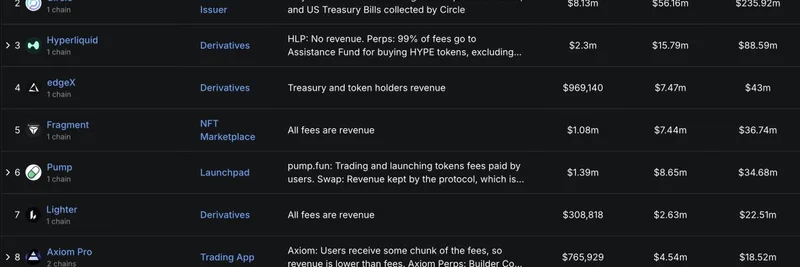

大家好,如果你和我一样深入卷在去中心化金融(DeFi)的疯狂世界里,就知道收入才是衡量协议真实表现的记分牌。这不仅仅是噱头——关键在于谁在真正创造价值并维持生态系统的运转。在 Meme Insider 我们喜欢钻研这些趋势,尤其是当它们与 meme 代币和区块链创新相交汇时。今天,我们来解析来自 DefiLlama 的最新数据:截至 2025 年 12 月的过去 30 天内按收入排名的十大 DeFi 协议。

这张快照不仅是屏幕上的数字——它是对 DeFi 资金流向的脉搏监测。稳定币仍稳居顶部,但衍生品和 NFT 领域也有显著动作。让我们解读这些领头羊、它们的收入意味着什么,以及为何这会影响你在加密世界中的下一步操作。

稳定币巨头:Tether 和 Circle 引领潮流

毫无意外——稳定币是 DeFi 的脊梁,在所有波动中提供那份难得的稳定。但这些并非普通的挂钩代币;它们凭借抵押资产产生的收益成为收入机器。

Tether (USDT Issuer):30天收入高达 7.0362 亿美元,Tether 的收入主要来自支撑 USDT 的美国国库券和其他低风险投资。就像加密世界里的超级储蓄账户——可靠且收益巨大。24 小时内?2,362 万美元。这是放大版的每日被动收入。

Circle (USDC Issuer):本月紧随其后,收入为 2.3592 亿美元,Circle 也通过现金等价物和国库券获取收益。两者竞争激烈,但 Tether 的规模优势让它占优。如果你在做交易或持有稳定币,这两家是让兑换顺畅的幕后推手。

这为什么重要?稳定币发行方不仅仅是托管者;它们是 DeFi 的悄然富豪,为流动性池提供资金,支持从 meme 代币发行到收益农耕的一切。在一个 meme coins 能一夜之间爆红的市场里,这份稳定的收入彰显了维持狂欢的基础技术。

衍生品颠覆者:Hyperliquid 与 EdgeX 升温

转向永续合约与衍生品的高能世界——杠杆与流动性在这里相遇。这些协议是交易者高额押注的去处,手续费(也就是收入)自然可观。

Hyperliquid:30 天收入为 8,885 万美元。收入结构?99% 的费用被导入一个援助基金用于购买 HYPE 代币(有些例外)。这是把激励做成游戏的最佳示例——想象一下 DeFi 遇上 meme 驱动的代币经济学。难怪它在飙升;仅过去 24 小时就有 230 万美元的收入。

EdgeX:月收入相对温和,为 4,300 万美元,但全部收入直接进入金库并分给代币持有者。纯粹、直接的协议燃料。如果你关注治理代币,这类收入流很可能引发下一轮空投狂欢。

衍生品并非为胆小者准备——它们波动大,但同时也是创新孵化的温床。像这些平台在尝试链上订单簿和低延迟交易,铺设更易接入的工具路线。对 meme 代币交易者来说,这是个提醒:这些大玩家带来的流动性经常会涓滴至你最喜欢的那波 pump.fun 弹射。

NFT 与 Launchpad 氛围:Fragment 与 Pump.fun 带来文化能量

DeFi 不全是正经的金融——它也有创造力的一面,尤其体现在 NFT 和代币发行平台上。

Fragment (NFT Marketplace):通过交易手续费拿下 3,367 万美元。很简单:买、卖、收藏——收入源源不断。在一个迷恋数字艺术与藏品的世界里,这是维系创作者经济的市场。

Pump.fun (Launchpad):另有 3,346 万美元,来自 pump.fun 的交易手续费和由协议保留的兑换收入。这是 meme 币狂欢的零点——想法在这里变成病毒式传播,代币在这里起飞。如果你曾经因为 FOMO 跳进一枚新的 Solana meme,既要感谢也要怪罪像这样的发射台。

这些位置凸显了 DeFi 的趣味侧面。这里的收入不仅是利润;还是文化资本。在 Meme Insider,我们看到 NFT 版税和发行费用如何资助下一波区块链艺术和病毒代币,将技术与社区驱动的热潮融合在一起。

其余队伍:Lighter、Axiom Pro、Jupiter 和 Sky

补齐前十榜单的是一组交易应用、聚合器和 CDP,它们虽然规模较小但表现稳健:

| Rank | Protocol | Category | 30-Day Revenue | Quick Note |

|---|---|---|---|---|

| 7 | Lighter | Derivatives | $22.51M | 全部手续费计入收入。干净利落。 |

| 8 | Axiom Pro | Trading App | $18.52M | 用户分得部分手续费,协议留存净额较低。 |

| 9 | Jupiter | Aggregator / Perpetual Exchange | $14.89M | 协议拿到总手续费的 25%——智能路由带来回报。 |

| 10 | Sky | CDP | $13.21M | 对 DSR 存款者而言,手续费扣除储蓄利率和运营费用后计入。 |

这些黑马证明了 DeFi 的多样性。像 Jupiter 这样的聚合器优化你的兑换(在那些 meme 翻转中帮你省 gas),而像 Sky 这样的 CDP 则允你在不卖出持仓的情况下以抵押借款。

这对 2025 年的 DeFi 意味着什么

放远来看,这份收入榜单在告诉我们:DeFi 正在走向成熟。稳定币稳稳压舱,但衍生品和发行平台紧随其后——这表明 DeFi 正在超越简单的兑换,向更复杂的交易与创作工具演进。上述这些协议的 30 天总收入?超过 12 亿美元。这是真实的经济活动,为从 DAO 金库 到开发者补助的一切提供动力。

对于区块链开发者和交易者,结论很明确:把注意力放在用户留存(向在 X 回复中指出这一点的人致敬)和与激励对齐的手续费结构上。留存不仅仅是口号——它是将一次性交易变成粘性生态的关键。再加上真实利率一度下探至 1% 以下(如某位评论者所言),我们正处于一个利好 altseason 的前夜,这些收入可能会迎来爆发式增长。

如果你正在构建或寻找下一个大热 meme 代币,别忽视这些协议。它们不仅在赚钱——还在塑造链上金融的未来。你的看法是什么?在下方留言或在 X 上联系我们。保持 insider 水平,祝交易愉快!

数据来源:DefiLlama,截止 2025-12-05。请自行研究(DYOR)——加密市场变化迅速。