Blockdaemon과 Aave Labs, 기관용 DeFi 유동성 개방 위해 협력

Blockdaemon의 전략적 파트너십으로 Aave Vaults를 Earn Stack에 통합하여 안전한 비수탁(non-custodial) 방식으로 700억 달러 이상의 DeFi 시장과 향상된 staking 보상에 접근하는 방법을 살펴보세요.

Blockdaemon의 전략적 파트너십으로 Aave Vaults를 Earn Stack에 통합하여 안전한 비수탁(non-custodial) 방식으로 700억 달러 이상의 DeFi 시장과 향상된 staking 보상에 접근하는 방법을 살펴보세요.

Solana의 Jupiter Lend가 Aave보다 빠르게 12억 달러 TVL을 기록한 과정을 살펴보고, 배포(Distribution)가 DeFi 성공에 미치는 영향과 밈 토큰 생태계에 미치는 파장을 분석합니다.

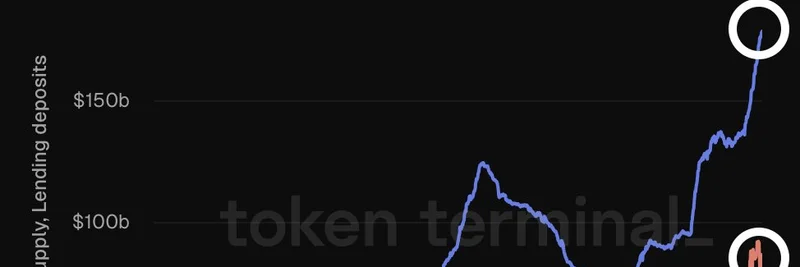

이더리움에서 네이티브로 발행된 스테이블코인 공급과 대출 프로토콜 예치금의 급증이 2025년 DeFi 지형과 밈 토큰 생태계에 어떤 영향을 미치는지 살펴봅니다.

선도적 DeFi 프로토콜 Fluid가 이더리움 메인넷 수익 전액으로 토큰 바이백을 시행해 $FLUID 가치와 생태계 성장을 촉진하는 방법을 확인하세요.

Aave가 순입금 750억 달러로 사상 최고치를 경신하며 DeFi 대출 TVL의 거의 절반을 차지했습니다. Castle Labs의 인사이트가 블록체인 금융에서 왜 Aave가 대표적인 머니 마켓인지 설명합니다.

Aave가 순예치금 750억 달러라는 기록을 달성하며 DeFi의 중대한 순간을 맞았습니다. 이 성장이 밈 토큰 트레이더와 보유자들에게 유동성과 기회를 어떻게 제공하는지 살펴보세요.

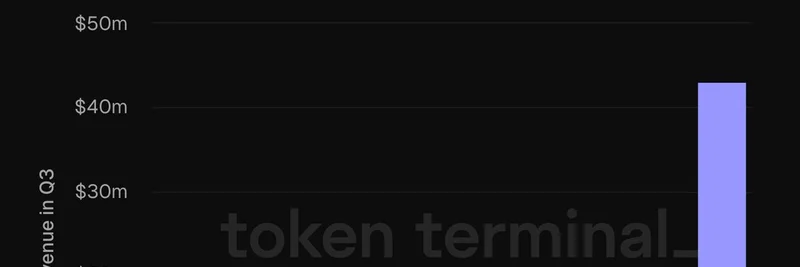

Aave, Maple Finance, Venus Protocol 등 주요 DeFi 대출 프로토콜의 2025년 3분기 수익 수치와 암호화폐 대출 시장에 주는 의미를 살펴봅니다.

Kamino가 Solana의 DeFi 생태계에서 어떻게 사용자 신뢰를 얻고 있는지, Aave와 비교했을 때 의미하는 바가 무엇인지 알아보세요. 밈 토큰 트레이더와 홀더에게 중요한 포인트를 정리합니다.

Solana의 DeFi 대출 프로토콜에서 신뢰에 대한 최신 논의를 살펴보고, Good Game 팟캐스트 전문가들이 논한 Kamino의 역할을 강조합니다.

SOL을 빌려주고 USDC를 빌려 집세를 내려다 겪은 한 암호화폐 사용자의 불만은 DeFi UX가 아직 왜 뒤처져 있는지, 그리고 이것이 Solana의 밈 토큰 채택에 어떤 영향을 미치는지를 보여준다.